تحلیل تکنیکال (Technical Analysis) یکی از مهمترین ابزارهای مورد نیاز برای فعالیت در بازارهای مالی است. به ویژه در بازاری همچون کریپتو، برای اینکه افراد بتوانند معاملات و سرمایهگذاریهای سودآوری داشته باشند و کمترین میزان ضرر و زیان را متحمل شوند، نیاز به تحلیل تکنیکال دارند. تحلیل تکنیکال، به عبارتی بررسی و تجزیه و تحلیل روندهای قیمتی بازارهای مالی بر اساس دادههای آماری و نمودارهاست.

در صورتی که تمایل دارید با چم و خم تحلیل تکنیکال در بازارهای مالی و به ویژه بازار کریپتو آشنا شوید، روشها و الگوهای مورد استفاده در این روش تحلیلی را یاد بگیرید، اصطلاحات مورد استفاده در بازارهای مالی و تحلیلها را آموزش ببینید، با معایب و مزیتهای تحلیل تکنیکال در بازارهای مالی آشنا شده و حتی نوع معاملات و سرمایهگذاریهایی که این نوع از تحلیل میتواند به سودآوری در آن کمک کند را بشناسید، با این مطلب همراه ما باشید.

انواع تحلیل در بازارهای مالی

در حالت کلی، برای اینکه بتوانیم در بازارهای مالی و به ویژه بازار کریپتو، که در حال حاضر نیز طیف گستردهای از هموطنانمان مشتاق فعالیت در آن هستند، موفق عمل کرده و سرمایهگذاریها و معاملات پر سودی داشته باشیم، در عین حال کمترین خسارات و ضرر و زیان را هم متحمل شویم، باید تحلیل بلد باشیم.

در حالت کلی، سه نوع تحلیل برای بازارهای مالی معرفی و ارائه شده است:

- تحلیل تکنیکال (Technical Analysis)

- تحلیل فاندامنتال یا بنیادی (Fundamental Analysis)

- تحلیل سنتیمنتال (Sentimental Analysis)

هر یک از این روشهای تحلیلی، به اقتضای نیاز معاملهگران میتوانند اطلاعات بسیار خوبی در اختیار آن ها قرار داده و سیگنالهای موفقیتآمیزی برای فعالیت در بازارهای مالی صادر کنند.

دو تحلیل فاندامنتال و سنتیمنتال، تقریباً مشابه هم هستند و بیشتر در مورد روندهای قیمتی بازار در طولانی مدت مورد استفاده قرار میگیرند. فاکتورهایی که در این دو تحلیل استفاده میشوند، بسیار متفاوتتر و گستردهتر از تحلیل تکنیکال است که خارج از موضوع این مقاله ماست. با این حال، شما میتوانید «تحلیل فاندامنتال بازارهای مالی» را نیز در همین وبسایت از لینکی که قرار داده شده است مطالعه کنید.

اما تحلیل تکنیکال، کاربردیترین تحلیل مورد استفاده در بازارهای مالی و خصوصاً کریپتو است، که بیشتر برای ارزیابی وضعیت بازار و صدور سیگنال در کوتاه مدت مورد استفاده قرار میگیرد. در ادامه، بیشتر با این نوع از تحلیل آشنا خواهیم شد.

تحلیل تکنیکال (Technical Analysis) چیست؟

تحلیل تکنیکال (Technical Analysis) درب ازارهای مالی، به معنای استفاده از روندهای پیشین این بازارها برای پیشبینی روندهای آینده در آنهاست. اما اگر این تعریف به نظرتان کمی پیچیده میآید، شاید بتوان تحلیل تکنیکال را اینگونه هم توضیح داد:

«در تحلیل تکنیکال، قیمتها و حجم معاملاتی که در گذشته ثبت شدهاند را معیار قرار داده و با تجزیه و تحلیل آنها، قیمت داراییها در بازارهای مالی را برای آیندهای نه چندان دور پیشبینی میکنیم». همانطور که عنوان شد، تحلیل تکنیکال، بر خلاف تحلیلهای فاندامنتال یا بنیادی و سنتیمنتال، برای سرمایهگذاریهای نزدیک مورد استفاده قرار می ؛یرد و در بلند مدت جواب نمیدهد.

در حقیقت، برای تحلیل تکنیکال، از روی نمودارهای قیمتی نمادهای معاملاتی – یا ارزهای دیجیتال در بازار کریپتو – قیمت و حجم معاملات بررسی شده و بر اساس آن، قیمت در بازههای زمانی پیش رو پیش بینی میشود.

اما قضیه آنقدرها هم ساده و پیش پا افتاده نیست. همین تحلیل نمودارهای قیمتی و حجم معاملات، خودش یک موضوع گسترده و حرفهای است و نیاز به ابزارها، اندیکاتورها، دانش خاص و برخی الگوهای مشخص دارد.

تاریخچه تحلیل تکنیکال

تحلیل تکنیکال برای نخستین بار در قرن هفدهم میلادی در آمستردام هلند و سپس در قرن هجدهم میلادی نیز در کشور ژاپن مورد استفاده قرار گرفت.

البته، تحلیلهای مورد نظر صرفاً شکلهایی ابتدایی از تحلیل تکنیکال امروزی بودند. شکل مدرن تحلیل تکنیکال، که امروزه نیز دنباله روی همان روش را به شکل کاملتر شده و حرفهایتر مورد استفاده قرار میدهیم، از فعالیتهای تحلیلی چارلز داو (Charls Dow) آغاز شده است. احتمال چارلز داو را میشناسید! خالق نام آشنای شاخص اقتصادی میانگی صنعتی داو جونز (Dow Jones) که تقریباً هر کسی که در بازارهای مالی کوچکترین فعالیتی داشته، به آن شناخت دارد.

نحوه عملکرد تحلیل تکنیکال در بازارهای مالی

برای اینکه نحوه عملکرد تحلیل تکنیکال را درک کنید، کافی است به این جمله توجه کنید که «تاریخ خودش را تکرار میکند»!

این جمله، زیربنای اصلی تحلیل تکنیکال را نشان میدهد. در حقیقت، در تحلیل تکنیکال، تحلیلگران بر این اساس کار میکنند که وقتی یک الگو در نمودارهای قیمتی یک دارایی، یک نماد معاملاتی یا ارز دیجیتال قبلاً بارها و بارها و بارها تکرار شده است، پس در صورت فراهم شدن شرایط مشابه باز هم تکرار خواهد شد.

بر همین اساس نیز یک سری الگوها و الگوریتمها برای تحلیل تکنیکال طراحی و ارائه شده است که میتوانند بر اساس همین جمله زیربنایی، در شرایط مختلف نشان داده شده توسط نمودار قیمتی و حجم معاملات، قیمت را پیشبینی کنند.

البته، نکتهای باید در نظر داشت این است که اگر چه می ؛وییم در تحلیل تکنیکال، این اعداد و ارقا و آمارهای بازارهای مالی و روندهای قیمتی هستند که مورد آنالیز و تحلیل قرار میگیرند، اما باز هم نباید فراموش کرد که همین اعداد و ارقام نیز نشات گرفته از احساسات کاربران هستند. در حقیقت، جان مایه تحلیل تکنیکال نیز من و شمایی هستیم که در بازار ارزهای دیجیتال فعالیت می کنیم!

این من و شمای نوعی هستیم که با افکار، احساسات و هیجانات خودمان، عرضه و تقاضا را در بازارهای مالی دستکاری کرده و قیمتها و حجم معاملات را مشخص میکنیم. از عرضه و تقاضا صحبت شد! باید بگوییم که این عرضه و تقاضا (Supply and Demand) در بازارهای مایل نیز جزو فاکتورهایی است که یک تحلیلگ تکنیکال – و فاندامنتال – باید با مفهوم آن آشنایی کامل داشته باشد.

اگر کمی برایتان گنگ است، اصلاً نگران نباشید!! در ادامه کاملاً در مورد نمودارهای قیمتی و این الگوها و هر آنچه که نیاز است در مورد تحلیل تکنیکال بدانید و یاد بگیرید، صحبت خواهیم کرد. شما در پایان مطالعه این مقاله یکپا تحلیلگر خواهید بود 🙂

آیا تحلیل تکنیکال قابل اعتماد است؟

این سوال، بسیار بسیار مهمی است! بله… باید بگوییم که تحلیل تکنیکال، تحلیلی کاملاً علمی و حرفهای است و دادههایی که در اختیار فعالان بازارهای مایل قرار میدهد – به شرط آنکه درست انجام گرفته باشد – عمدتاً درست و قابل استناد هستند.

با این حال، بیایید برای درک بهتر این سوال یک مثال بزنیم! فرض کنید قصد مسافرت آخر هفته دارید و از روی هواشناسی، متوجه شدهاید که شرایط مقصد در روز های مورد نظر آفتابی است… پس نه چتری با خودتان برداشتهاید و نه برای بارندگی در مقصد مورد نظر آمادگی دارید!! اما از بخت بدتان، به محض رسیدن به مقصد گرفتار باران میشوید.

فکری که با خود میکنید چیست؟

- دیگر هیچوقت به هواشناسی گوش نمیکنم و همهاش دروغ است؟!

- کاش چتری چیزی با خودم میآوردم و اقدامات امنیتی را انجام میدادم؟!!

قطعا دومی… یعنی هنوز هم به هواشناسی اعتماد و اعتقاد دارید فقط میدایند که به هر دلیلی اشتباهی یا خطایی رخ داده!! شاید شرایط جوی به یکباره تغییر کرده، اتفاق جوی غیر منتظرهای افتاده یا صرفاً اینبار – که خیلی کم پیش میآید – متخصصین هواشناسی اشتباه کردهاند.

در مورد تحلیل تکنیکال هم دقیقاً همینطور است. این تحلیلها معمولاً در اکثر موارد اطلاعات خوبی در اختیار شما قرار میدهند و کمک کننده هستند. اما ممکن است یک اتفاق غیر منتظره، یک جریان عجیب یا اصلاً یک اشتباه باعث شود در برخی موارد غلط پیشبینی کنند. پس قابل اعتماد هستند اما تضمین 100 درصدی نمیدهند!

شما باید در عین استفاده از دادههای تحلیل تکنیکال در همه معاملات و سرمایهگذاریهای خود در بازارهای مالی، چترتان را هم با خودتان به همراه داشته باشید و اقدامات امنیتی را رعایت کنید!

ویژگیهای تحلیل تکنیکال

اما قبل از اینکه به آموزش تحلیل تکنیکال بپردازیم، بیایید با هم ببینیم که یک تحلیل تکنیکال خوب، اصولی و حرفهای، چه ویژگیهایی دارد یا باید داشته باشد؟

تمرکز تحلیل تکنیکال روی قیمت

مهمترین مولفه یا ویژگی که تحلیل تکنیکال را از دیگر روشهای تحلیلی بازارهای مالی متمایز میکند، تمرکز این روش روی قیمت بازار است. در تحلیل تکنیکال، ما اصلاً کاری نداریم که چه عواملی باعث شدهاند قیمت یک نماد معاملاتی ا دارایی دیجیتال افت کند، چه کسانی پشت پرده آن هستند یا مواردی از این دست…

این معیارها، در تحلیل های فاندامنتال و سنتیمنتال و امثال آنها مورد توجه قرار میگیرند. در تحلیل تکنیکال، فقط و فقط دو معیار قیمت و حجم معاملات مد نظر است.

در تحلیل تکنیکال، این ایده زیربنایی در نظر گرفته شده است که احساست و عواطف کاربران، جریانهای سیاسی و روندهای اقتصادی، جریانات غیر منتظره و تنشهای ژئوپولیتیک و غیره… همه و همه روی همان روند قیمتی یک دارایی یا نماد معاملاتی خودشان را نشان میدهند. با این اوصاف، تمرکز کردن روی همان قیمت به معنی در بر داشتن همه این پارامترهای تاثیرگذار است.

کاربرد تحلیل تکنیکال برای کوتاه مدت

ویژگی بسیار مهم دیگری که در مورد استفاده از تحلیل تکنیکال باید در نظر داشته باشید، این است که تحلیل تکنیکال برای بازههای زمانی کوتاه مدتی پیشبینی و تخمین قیمتی ارائه میدهد.

در حالت کلی، اساس کار تحلیل تکنیکال، بر روی دادههای و روندهای قیمتی و حجم معاملات اخیر بنا شده است و خیلی نمیتوان از این دادهها، برای پیشبینیهای قیمتی در بلند مدت استفاده کرد. به ویژه در مورد آن دسته از بازارهای مالی، که دارای نوسانهای بالا هستند و حتی توییت فردی مثل ایلان ماسک هم میتواند منجر به افت و خیزهای قیمتی شدید در آن شود!

تاکید روی الگوها و نمودار

مساله این است که تحلیل تکنیکال با استفاده از یک سری نمودار قیمتی و خط و الگو کار میکند. به عبارتی در این تحلیل، با یک تحلیل مهندسی، ریاضی یا هندسی رو به رو هستیم!

البته، اگرچه ممکن است این روش کمی به مذاق افرادی که در دوران مدرسه ریاضیات و هندسه چندان خوبی نداشته باشند، خوش نیاید، ولی هم باید بگوییم که بسیار جذاب و دوست داشتنی است و هم در عین حال، قابل اعتماد و به شدت قابل استناد است… چون ریاضیات اشتباه نمیکند!!

آموزش تحلیل تکنیکال (Technical Analysis)

تا اینجای کار، در مورد چیستی و ماهیت تحلیل تکنیکال، تفاوت آن با سایر روشهای تحلیل بازارهای مالی و همینطور ویژگیهای این نوع از تحلیل آشنا شدیم. اما اکنون ببینیم برای آموزش تحلیل تکنیکال، چه چیزهایی را باید یاد بگیریم؟

در حالت کلی، مبانی پایه و مفاهیمی که برای یاد گرفتن و تسلط بر تحلیل تکنیکال مورد نیاز هستند، به شرح زیرند:

- فلسفه تحلیل تکنیکال بازارهای مالی

- انواع چارتها و نمودارهای قیمتی

- مقیاس نمودارها و حجم معاملات

- سطوح حمایت و مقاومت

- روندها و خطوط روندها

- تایید روندها بر اساس حجم معاملات

- الگوها، انواع الگوها و نحوه استفاده از آنها

- اندیکاتورها و مواردی از این دست…

در ادامه، هر یک از موارد فوق را به تفصیل مورد بحث و بررسی قرار خواهیم داد. همچنان با ما همراه باشید!

فلسفه تحلیل تکنیکال بازارهای مالی

جان مورفی (John Murphy)، یکی از برجستهترین متخصصین و اساتید در حوزه تحلیل تکنیکال بازارهای مالی، در کتاب خود تحت عنوانِ ساخت آسان نمودار (Charting Made Easy)، تئوریها و فلسفه پشت تحلیل تکنیکال را به این شکل تعریف میکند:

«تحلیل چارت، نموداری یا تکنیکال (Technical Analysis)، علم مطالعه حرکت بازارهای مالی با استفاده از نمودارهای قیمت برای پیشبینی جهت حرکت قیمت در آینده است. اساس فلسفه تحلیل تکنیکال در بازارهای مالی این است که کلیه پارامترهای تاثیرگذار بر قیمت در بازار، از قبیل اطلاعات فاندامنتال، رخدادهای سیاسی، حوادث و سوانح طبیعی و عوامل روانی و اجتماعی، همگی به سرعت در تحرکات بازار خودشان را نشان میدهند».

ما نیز تقریباً از همین فلسفه برای تحلیلهای تکنیکال خودمان استفاده می کنیم. سه فرضیه که در خلال انجام یک تحلیل تکنیکال در نظر گرفته میشوند عبارتند از:

- قیمتّای منعکس کننده احساسات و رخدادهای بازار و سرمایهگذاران هستند

- قیمتها در همان جهتی حرکت میکنند که روندها حرکت میکنند

- تاریخ خودش را تکرار میکند!

با این اوصاف، با خلاصه کردن این سه فرضیه میتوان گفت که «برای تحلیل تکنیکال فقط کافی است روی قیمت تمرکز کنیم و از نظر تاریخی، یکسری الگوی تعریف شده برای خودمان داشته باشیم».

نمودارهای قیمتی و دادههای نمودار

مورد بسیار مهم دیگری که باید یک فعال بازارهای مالی به آن تسلط داشته باشد تا بتواند تحلیل تکنیکال انجام دهد، شناخت نمودارهای قیمتی، انواعانها و صد البته جزئیات آنها است.

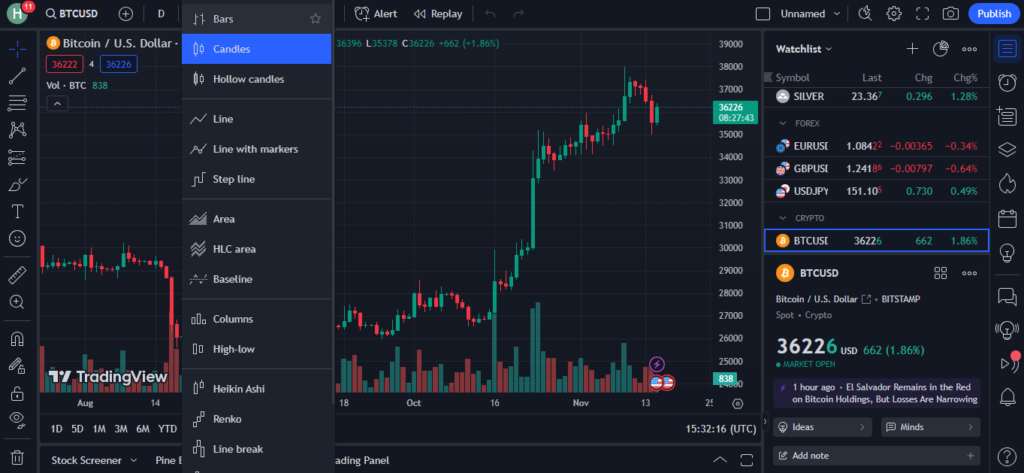

اما چقدر در مورد انواع نمودارهای قیمتی در بازارهای مالی اطلاعات دارید؟ برای آشنایی با انواع نمودارها، بیایید به سراغ پر طرفدارترین بازار مالی، یعنی کریپتو برویم! برای بررسی نمودارهای تحلیل تکنیکال، ارز دیجیتال بیت کوین (BTC) را از وبسایت تریدینگ ویو (Trading View) بررسی میکنیم:

همانطور که مشاهده میکنید، نموداری که به صورت پیش فرض در این وبسایت فعال است، نمودار شمعی یا کندل (Candle) است. با این حال، انواع دیگری از نمودارها را نیز میتوانید فعال کنید:

متداولترین نوع نمودارهایی که در تحلیل تکنیکال بازارهای مالی استفاده میشوند عبارتند از:

- نمودار شمعی یا کندل (Candles)

- نمودار هالو کندل (Hollow Candles)

- نمودار خطی (Line)

- نمودار ستونی (Columns)

- و مواردی از این دست…

اما ببینیم این نمودار خطی که مهمترین و پرکاربردترین نمودار مورد استفاده در تحلیل تکنیکال بازارهای مالی است، چه اطلاعاتی را در اختیار ما قرار میدهد؟

همانطور که در تصویر بالا نیز مشاهده میکنید، رنگ نمودار شمعی میتواند سبز یا قرمز باشد. رنگ سبز برای افزایش قیمت یا قیمت صعودی است و رنگ قرمز نشان دهنده سقوط قیمت است. کندلهایی که صعودی هستند، در اصطلاح گاوی یا بولیش (Bullish) نامیده میشوند و کندلهایی هم که نزولی هستند، خرسی یا بیریش (Bearish) خطاب میشوند.

بخشهای مختلفی که هر شمع یا کندل را تشکیل میدهند نیز عبارتند از:

- قیمت باز شدن (Open)

- بالاترین قیمت (High)

- پایینترین قیمت (Low)

- قیمت بسته شدن (Close)

دقیقاً به همین دلیل نیز برخی، این نمودارها را نمودارهای OHLC مینامند که از ابتدای چهار کلمه بالا گرفته شده است.

اینکه هر شمع نشان دهنده چه مدت زمانی باشد نیز بستگی به تنظیماتی دارد که شما اعمال میکنید. هر شمع یا کندل، نشان دهنده به اصطلاح یک تایم فریم (Time Frame) است که شما میتوانید از بخش بالایی نمودار، آن را تنظیم کنید:

همانطور که مشاهده میکنید، تایم فریمها میتوانند از یک دقیقه تا چند ماه قابل تنظیم و تغییر باشند.

مقیاس نمودار قیمتی و حجم معاملات

در مقیاس نمودار، هم میتوانید از نمودار ساده استفاده کنید که خطی (Linear) است و هم میتوانید از مقیاس نمایی یا لگاریتمی (Log) بهره بگیرید. اینکه به چه دردتان میخورد، در دو تصویر زیر کاملاً قابل مشاهده است:

تصویر اول، تصویر نمودار ساده یا همان خطی قیمت بیتکوین است. همانطور که مشاهده میکنید، سالهای 2012 الی 2016 میلادی، نوسانات قیمتی به اندازه سالهای بعد از آن شدید نبوده و به همین دلیل، اطلاعات زیادی نمیتوان از نمودار دریافت کنید.

در چنین حالتهایی که نوسانات شدید باعث شده بخشی از نمودار تبدیل به یک خط تقریباً راست شود، میتوانید از نمودار لگاریتمی (Logarithmic) استفاده کنید. همان چیزی که در تصویر دوم قابل مشاهده است.

اما در کنار قیمتها، یک معیار بسیار مهم دیگر هم برای تحلیل تکنیکال بازارهای مالی نیاز است. آن، حجم معاملات است. نمودارهای ملیهای سبز و قرمزی که در بخش پایینی نمودارهای شمعی قرار دارند، نشان دهنده همان حجم معاملات در هر تایم فریم هستند.

سطح حمایت و سطح مقاومت

از جمله مفاهیم و مبانی پایه دیگری که باید در تحلیل تکنیکال بازارهای مالی به آنها اشراف داشته باشید، سطح حمایت (Support Level) و سطح مقاومت (Resistance Level) هستند.

در صورتی که با مفهوم عرضه و تقاضا در بازارهای مالی آشنا باشید، حتماً این را میدانید که این دو معیار، تعیین کننده قیمت در بازار هستند و از اهمیت بسیار بالایی هم برخوردارند. هرچه عرضه بیشتر باشد، قیمت رو به کاهش میگذارد و در عوض، تقاضای بالا برای یک دارایی یا نماد معاملاتی نیز میتواند بازار را گاوی یا روند قیمتی را صعودی کند.

افزایش عرضه از سوی یک بازار، در حقیقت مهمترین عامل تشکیل سطح مقاومت است و در مقابل، افزایش تقاضا برای یک دارایی یا نماد معاملاتی نیز منجر به تشکیل سطح حمایتی برای آن میشود.

برای درک بهتر موضوع، شرایطی را تصور کنید که تقاضا برای یک ارز دیجیتال مثل همین بیتکوین به شدت افزایش پیدا کند. بدیهی است که قیمت هم افزایش پیدا میکند. اما ماجرا این است که وقتی قیمت اینقدر بالا رفته کمتر عرضه کنندهای وجود دارد که ارزهای دیجیتال یا همان بیت کوینهای درخواستی را تامین کند. در حقیقت، عرضه کنندهای پایینتر از سطح حمایت وجود ندارد! در مورد سطح مقاومت هم همین جریان صادق است…

به عنوان نمونه، به نوسانات قیمتی بیتکوین در سال 2015 میلادی توجه کنید:

همانطور که مشاهده میکنید، قیمت بیتکوین طی این مدت همواره بین دو قیمت 198 دلار و 315 دلار در نوسان بوده است. 198 دلار همان سطح حمایت و 315 نیز همان سطح مقاومت این ارز دیجیتال بوده است.

روند و خطوط روند

منظور از روند ها (Trends) همان روندهای قیمتی یک ارز دیجیتال یا هر نماد و دارایی دیگری در بازارهای مالی است. به زبان خیلی ساده، در صورتی که تقاضا برای یک دارایی یا نماد معاملاتی یا ارز دیجیتال در بازار افزایش یافته و قیمت آن رو به افزایش میگذارد، روند صعودی است و در حالت افزایش عرضه و ریزش قیمت نیز با روند نزولی رو به رو هستیم.

باز هم به روندهای نزول بازار روندهای خرسی (Bearish Trend) و به روندهای صعودی بازار روندهای گاوی (Bullish Trend) گفته میشود. این روندها را با استفاده از یک خط ساده نشان میدهیم:

البته، ممکن از آنجا که نوسانات در بازارهای مالی به ویژه در بازار ارزهای دیجیتال بالا است، باید ترکیبی از روندها را در بازههای زمانی نسبتاً بلند مدت مد نظر قرار داد. به عنوان مثال، به تصویر زیر نگاه کنید:

بیت کوین در این دوره نوسانات زیادی داشته و هم روندهای کوتاه مدت صعودی را شاهد بوده هم نزولی… با این حال، میتوان به وضوح مشاهده کرد که در حالت کلی، از ماه جولای تا سپتامبر روند کلی حاکم بر بازار این ارز دیجیتال صعودی بوده است.

گاهی هم ممکن است روند نه نزولی باشد و نه صعودی! روندهایی که به آنها روندهای خنثی میگوییم و از نظر هندسی، یک خط افقی بدون شیب در نمودار را شامل میشوند.

بله… اگر توجه کرده باشید، زمان و بازههای زمانی در توصیف این روندها بسیار حائز اهمیت هستند. به همین دلیل نیز در کنار مبحث روندها و خطوط روند، موضوع زمانبندی روندها نیز مطرح میشود. در حالت کلی، روند از نظر زمانی به سه دسته زیر طبقهبندی میشوند:

- روندهای بلند مدت؛ که به بازههای زمانی چند ساله اشاره دارند

- روندهای میانمدت؛ که بازههای زمانی چند ماهه را شامل میشوند

- روندهای کوتاه مدت؛ که در مورد بازههای زمانی چند روزه صادق هستند

روندها و حجم معاملات

قبلاً اشاره کردیم که در کنار قیمت، حجم معاملات نیز از اهمیت بسیار بالایی در تحلیل تکنیکال بازارهای مالی برخوردار است. درست است که صعودی یا نزولی بودن یک روند، در ارزیابی و شناسایی وضعیت بازار کمک زیادی به ما میکند، اما باید ببینیم که آیا حجم معاملات نیز این روندها را تایید میکنند یا نه؟!

اگر به تصویر بالا دقت کنید، با اینکه روند قیمتی بازار نزولی است، ولی حجم معاملات صعودی بوده و افزایش پیدا کرده است. پس حجم معاملات روند را تایید نمیکند. در چنین حالتی معمولاً روند مورد نظر دوام نمیآورد و تغییر پیدا میکند. همان اتفاقی که در تصویر بالا نیز به وضوح میتوانید مشاهده کنید!

پس، اگر به دنبال دریافت یک سیگنال درست و اصولی از بازار بر اساس تحلیل تکنیکال هستید، باید در کنار توجه به کندلها و روندهای بازار، به این نمودارهای میلهای مربوط به حجم معاملات هم دقت کنید. اگر در راستا و تایید کننده روند بودند، تا حد زیادی میتوانید روی آن حساب باز کنید.

الگوهای تحلیل تکنیکال بازارهای مالی

بازارهای مالی، بسیار گسترده هستند و به ویژه طی چند سال، طیف گستردهای از کاربران، در ردههای سنی و شغلی و صنفی مختلف وارد این بازار شدهاند. در کشورمان ایران، سالانه حجم قابل توجهی معامله در بازارهای بورس انجام میشود و بازار فارکس نیز طرفداران خاص خودش را دارد.

این در حالی است که بازار ارزهای دیجیتال نیز طی این چند سال مورد پذیرش و توجه بسیاری از کاربران ایران و جهان قرار گرفته و به شدت مورد استقبال است. آمارها حاکی از آن هستند که مثلا در کشور فرانسه، سرمایهگذاری روی ارزهای دیجیتال و بازار کریپتو دومین نوع سرمایهگذاری از نظر تعداد کاربران است. شاید در ایران، این مقام حتی به اول هم برسد!!

اما مگر میود بین اینهمه ارز دیجیتال و دارایی و نماد معاملاتی، این همه بازارهای مالی و این حجم از کاربران و تراکنشهای آنها، یک به یک به تحلیل تکنیکال روندهای قیمتی پرداخت؟!

قطعاً این امکان وجود ندارد. اما تحلیل تکنیکال، از یکی از فرضیههای سه گانه خود برای غلبه بر این مشکل کمک گرفته است… اینکه «تاریخ خودش را تکرار میکند»!

همین یک فرضیه، برای ایجاد و ارائه الگوهای تحلیل تکنیکال در بازارهای مالی کفایت میکند. الگوهای تحلیل تکنیکال، تصویری مشخص و شماتیک از رفتارهای کاربران و تریدرها در بازارهای مالی است و روندهای حاکم بر این بازارها را نشان داده و تحلیل میکند.

قبل از معرفی این الگوها، بهتر است یک مفهوم کلیدی در مورد الگوهای تحلیل تکنیکال بازارهای مالی را توضیح دهیم. مبحثی که در هر الگو با آن مواجه خواهیم شد… الگوهای تحلیل تکنیکال دو حالت دارند:

- الگوی بازگشتی (Reversal Pattern)

- الگوی در جهت روند یا ادامهدهنده (Continuation Pattern)

بعد از یک الگوی بازگشتی، روند تغییر پیدا میکند. یعنی وقتی به عنوان مثال بعد از روند صعودی به الگویی بازگشتی برخوردید، باید پیشبینی کنید که روند قیمتی بعد از آن نزولی خواهد بود. این در حالی است که روند بعد از الگوهای در جهت روند یا اصطلاحاً ادامه دهنده، به همان صورت باقی میماند. اگر صعودی است، صعودی باقی خواهد ماند و اگر هم نزولی است همچنان نزولی ادامه خواهد داد.

اما میرسیم به معرفی الگوهای تحلیل تکنیکال در بازارهای مالی؛ اگر چه تعداد این الگوها زیاد است، اما در این مطلب صرفاً چند مورد از مهمترین و متداولترین الگوها را معرفی میکنیم. باشد که این الگوها دنیایی از سودآوری و موفقیت در بازارهای مالی را برای شما در پی داشته باشد…

الگوی سروشانه (Head and Shoulders)

الگوی سروشانه (Head and Shoulders) اولین و احتمالاً مهمترین و پرکاربردترین الگوی تحلیل تکنیکال در بازارهای مالی است. همانطور که از اسم این الگو هم میتوانید حدس بزنید، الگویی است شامل یک سط در وسط و دو شانه در اطراف!!

- قله وسط یا سر الگو (Head)

- دو قله اطراف یا شانههای الگو (Shoulders)

در شکل زیر میتوانید یک نمونه الگوی سر و شانه را مشاهده کنید:

همانطور که مشاهده میکنید، یک الگوی هد اند شولدر یا سر و شانه در این تصویر تشکیل شده و باعث شده است که روند نسبتاً نزولی قبل از الگو، بعد آن تا حدودی حالت صعودی پیدا کند. به همین دلیل نیز گفته میشود که این نوع الگو جزو الگوهای برگشتی است.

اگر چه در الگوی تصویر فوق شانهها حالتی تقریباً متقارن دارند، ولی در حالت غیر متقارن هم الگو معمولاً عمل میکند. با این حال، در الگوهای سر و شانهای که تا حد زیادی این تقارن رعایت شده است، نتیجه بسیار دقیقتر و پیشبینی قابل اعتماد تر است.

از طرفی، الگویی که در شکل فوق مشاهده میکنید، یک الگوی سر و شانه معمولی است. ممکن است با الگوی سر و شانه معکوس نیز در نمودارهای قیمتی رو به رو شویم که در آنها، قله پایینترین قیمت است و شانهها بالاتر قرار دارند. درست مثل اینکه همین نمودار و الگو را سر و ته کرده باشیم!

باز هم هیچ فرقی ندارد و الگو همان عملکرد خودش را در حالت معکوس نیز خواهد داشت.

الگوی دوقلو یا دوگانه

دومین الگویی که معمولا در بازارهای مالی و نمودارهای قیمتی به وفور مشاهده میشود و میتواند ابزاری برای تحلیل تکنیکال بازارهای مالی باشد، الگوی دوقلو یا دوگانه است. این الگو، شامل دو نوع زیر است:

- کف دوقلو (Double Bottom)

- سقف دوقلو (Double Top)

تصویری که میتوان برای این الگو ارائه کرد، چیزی شبیه به تصویر زیر است:

به همین سادگی، اگر دو قله در کنار هم یا دو کف در کنار هم قرار گرفته باشند، احتمالاً باید الگوی دو قلو یا دو گانه رو به رو هستیم. الگوی دو قله را معمولاً به حرف انگلیسی M و الگوی دو کف را به حرف انگلیسی W تشبیه میکنند.

این الگو، از نوع بازگشتی است و روند بازار را پس از خودش تغییر میدهد.

الگوی کنج یا وج (Wedge)

الگوی دیگری که باز هم مثل اغلب الگوهای تحلیل تکنیکال بازارهای مالی از نوع برگشتی است، الگوی کنج یا وج (Wedge) نام دارد. دلیل نام گذاری این الگو نیز شکل ظاهری آن است:

مشاهده میکنید که سطوح مقاومت و حمایت در این الگو به نوعی هستند که به یک گوشه یا کنج میرسند. دو نوع از این الگو نیز قابل اجرا است:

- کنج نزولی (Falling Wedge)

- کنج صعودی (Rising Wedge)

شکلی که در بالا میبینید، یک الگوی کنج نزولی است. در این حالت، همگرایی سطوح حمایت و مقاومت به شکلی است که الگو شیبی منفی به خودش میگیرد.

اما برای اینکه الگو کنج یا وج درست عمل کرده و تحلیل تکنیکال حاصل از آن درست از آب دربیاید، چند شرط نیاز است که باید تامین شوند:

- قبل از بروز الگوی کنج روند بازار باید مشخص باشد (کاملاً صعودی یا کاملاً نزولی)

- دست کم دو سقف و دو کف برای تشکیل سطوح حمایت و مقاومت نیاز هستند

- در کنار نوسانات قیمت حتماً باید حجم معاملات را نیز در تحلیل خود دخیل کنید

الگوی پرچم

الگوی پرچم دارای دو نوع الگو است:

- پرچمهای سهگوش (Pennant)

- پرچمهای چهارگوش یا مستطیلی (Flag)

در ادامه به صورت تصویری این دو نوع الگوی پرچم را نشان خواهیم داد:

برای تشکیل این دو پترن یا الگو نیز حتماً باید دست کم دو قله و دو کف برای درست شدن سطوح حمایت و مقاومت داشته باشید. علاوه بر آن، میله پرچم نیز باید تشکیل شده باشد!

این الگوها، جزو معدود الگوهای ادامه دهنده یا در جهت روند تحلیل تکنیکال بازارهای مالی هستند. پس از این الگوها، روند بازار همانگونه که قبل از بازار بود، جریان خواهد داشت. اگر نزولی بود نزولی باقی خواهد ماند و اگر هم صعودی بود، با افزایش قیمت به روال خود ادامه خواهد داد.

اندیکاتورها در تحلیل تکنیکال بازارهای مالی

پس از الگوها، نوبت به معرفی و توضیح اندیکاتورهای تحلیل تکنیکال بازارهای مالی میرسد. اندیکارتورها (Indicators) ابزارهایی پیشرفته هستند که به کمک یک سری فرمولهای ویژه، روندهای بازار را ارزیابی و پیشبینی میکنند. در حالت کلی، مهمترین کاربردهای اندیکاتورها در بازارهای مالی عبارتند از:

- هشدار دادن به کاربران

- تایید روندهای حاکم بر بازار

- پیشبینی روندهای آینده

عمدهترین اندیکاتورهایی هم که میتوان در تحلیل تکنیکال بازارهای مالی از آنها بهره جست، به شرح زیر هستند:

- اندیکاتورهای روندنما

- اندیکاتورهای حجمی

- نوسانگرها

در ادامه، چند مورد از بهترین و کارآمدترین اندیکاتورهای مورد استفاده در بازار ارزهای دیجیتال، در همین وبسایت تریدینگ ویو را با هم بررسی میکنیم:

اندیکاتور مَکدی (MACD)

اندیکاتور مکدی که بر گرفته از عبارت Moving Average Convergence Divergence است، یکی از بهترین و کاربردیترین اندیکاتورهای وبسایت تریدینگ ویو برای تحلیل تکنیکال بازارهای مالی و به ویژه کریپتو است.

همانطور که در تصویر نیز قابل مشاهده است، حاصل فعال کردن این اندیکاتور در تریدینگ ویو، دو نمودار خطی آبی رنگ و قرمز رنگ و یک سری نمودارهای میلهای است.

بسیاری از افرادی که در بازارهای مالی فعالیت دارند، سیگنال تهیه میکنند یا تحلیل تکنیکال انجام میدهند، اندیکاتور مکدی را «بهترین اندیکاتور سیگنال دهی در تریدینگ ویو» معرفی میکنند. دلیل هم ساده بودن و در عین حال پاسخگویی بالای این اندیکاتور است.

برای مطالعه بیشتر: آموزش اتصال بینگ ایکس به تریدینگ ویو

آموزش اتصال بینگ ایکس به تریدینگ ویو

عملکرد آن به این صورت است که هرگاه که خطهای مکدی یکدیگر را در جهتی مشخص قطع کنند، یک سیگنال برای تغییر روند است و شما میتوانید بر اساس آن، پوزیشن معاملاتی خود را بسته یا تغییرات لازم را اعمال کنید.

اندیکاتور آر اس آی (RSI)

اندیکاتور دوم که آر اس آی نام دارد و از عبارت Relative Strength Index گرفته شده است، نشان دهنده «شاخص قدرت نسبی» در نمودار قیمتی شما است. شکل ظاهری این اندیکاتور به شکل زیر است:

این اندیکاتور نیز از دو نمودار خطی تشکیل شده است که در زیر نمودار قیمتی نشان داده میشوند. این دو خط با توجه به روند قیمتی دارایی یا ارز دیجیتال مورد نظر و میزان عرضه و تقاضا در بازار، بین اعداد 0 تا 100حرکت میکند.

قرار گرفتن خط این اندیکاتور بالای عدد 70، به معنی «اشباع خرید» در بازار است و این در حالی است که قرار گرفتن آن زیر عدد 30 نیز به عنوان «اشباع فروش» در نظر گرفته میشود. بدیهی است که وقتی اندیکاتور بالای 70 است و بازار از خرید اشباع شده، باید انتظار روند نزولی را داشت و اگر هم پایین 30 بوده و دچار اشباع فروش شده باشد، باید منتشر روند صعود یا گاوی بود.

اندیکاتور بولینگر باند (Bollinger Band)

سوین اندیکاتوری که زیاد در تریدینگ ویو و تحلیل تکنیکال بازارهای مالی و کریپتو مورد استفاده قرار میگیرد، اندیکاتور بولینگر باند (Bollinger Band) است. وجه تمایز این اندیکاتور این است که مانند دو مورد قبلی، به صورت جداگانه در بخش پایینی نمودار قیمتی نشان داده نمیشود؛ بلکه روی خودِ نمودار قیمتی میتوانید آن را مشاهده و استفاده کنید:

این اندیکاتور که از آن به عنوان «بهترین اندیکاتور خرید و فروش در تریدینگ ویو» یاد میشود، از سه خط تشکیل شده است. دو خط آبی در اطراف و یک خط قرمز رنگ در هسته…

هرگاه کندل یا نمودار قیمتی خط قرمز رنگ وسطی اندیکاتور بولینگر باند را به سمت بالا قطع کند، قیمت تا خط بالایی بولینگر به حرکت خود ادامه خواهد داد و در صورتی هم که این خط توسط نمودار قیمتی به سمت پایین قطع شود، قیمت تا خط پایینی اندیکاتور سقوط خواهد کرد. این فرایند را در تصویر به وضوح نیز میتوانید مشاهده کنید.

البته، در کنار اندیکاتورها و صد البته الگوهایی که در این مقاله بررسی کردیم، ابزارها، اندیکاتورها و الگوهای کارآمد و حرفهای دیگری نیز هستند که میتوانند به شدت روی بهبود نتایج تحلیل تکنیکال در بازارهای مالی تاثیرگذار باشند. با این حال، شاید با همین چند الگو و اندیکاتور نیز بتوانید راه افتاده، سود آوری کرده و سپس برای یادگیری بیشتر، دست به کار شوید.

جمعبندی

تحلیل تکنیکال (Technical Analysis) در بازارهای مالی، یکی از مهمترین و کارآمدترین روشهای تحلیلی است که روی قیمت داراییها، نمادهای معاملاتی یا ارزهای دیجیتال و همینطور حجم معاملات تاکید دارد. این نوع از تحلیل بر اساس ایده «تاریخ خودش را تکرار میکند» پایهریزی شده است.

برای انجام تحلیل تکنیکال، لازم است در کنار آشنایی با اصول اولیه و مبانی و مفاهیم پایهای نظیر انواع نمودارها، مقیاس نمودار قیمتی و حجم معاملات، سطوح حمایت و مقاومت، روندها و خطوط روند و مواردی از این دست… به الگوهای ارائه شده نیز تسلط داشته باشید.

در نهایت، یک سری اندیکاتور نیز در اختیار شما قرار داده میشوند تا بتوانید بهترین و موفق ترین تحلیلهای تکنیکال را انجام دهید. با این حال، این نکته را فراموش نکنید که بازارهای مالی و خصوص بازار ارزهای دیجیتال، بازارهایی پرنوسان هستند و تحلیل تکنیکال این بازاره، قادر به ارائه تضمین 100 درصدی نیست و هرگز نخواهد بود.

سوالات متداول

انواع تحلیلهای بازارهای مالی کداماند؟

در حالت کلی سه نوع تحلیل داریم: تحلیل تکنیکال، تحلیل فاندامنتال و تحلیل سنتیمنتال

آیا در تحلیل تکنیکال بازارهای مالی احساسات سرمایهگذاران و غیره… در نظر گرفته نمیشود؟

واقعیت این است که در تئوری تحلیل تکنیکال، همه این موارد خودشان را در قالب همان قیمت دارایی ای نماد معاملاتی نشان میدهند. با تمرکز روی قیمت، همه پوشش داده میشوند.

آیا تحلیل تکنیکال میتواند قیمت یک دارایی (مثل بیتکوین) در چند سال آینده را پیشبینی کند؟

خیر… در حالت کلی تحلیل تکنیکال بازارهای مالی فقط برای پیشبینیهای کوتاه مدت و میانمدت مورد استفاده قرار میگیرد. برای طولانی مدت باید تحلیل فاندامنتال انجام داد.

فهرست محتوا